来源 证券市场周刊市场号

近日,微盘股指数一再创新高,H股堪称中国资产估值洼地,却迟迟不见投资者期待的“反攻行情”。如此分化走势,透露出哪些信号?

赚钱效应多在题材股

当下,A股赚钱效应看似稀缺,实则牛股并不少。截至11月10日(下同),在沪深两市逾5300只A股中,有1411只年内涨幅逾两成,131只股价翻番。只是牛股多非机构重仓的绩优白马股,而是集中体现为五炒之风热潮,大炒新股、小盘、绩差、短线和题材股。

从各大指数表现来看,亦是冷热不均。沪综指、恒生指数和创业板指年内跌幅分别为1.16%、11.5%和14%。沪综指暂时企稳,不仅重上3000点,沪深两市本周单日平均成交重上万亿元,远高于9月20日的地量5740亿元,市场所担忧的差钱效应并未出现。

上月,沪深两市仅有两只IPO上会,其中世盟股份过会,灿芯半导体暂缓表决。9月和10月,A股IPO融资规模环别下降68.6%、53.3%,背后暗藏休养生息的政策意图。随着大盘企稳,IPO扩容进入缓慢提速期。本月,誉帆科技和云汉芯城两只新股已过会,信凯科技和建发致新分别在10号和15号上会,上会家数高于上月。

本月,新股上海汽配、百通能源、麦加芯彩和联域股份上市首日涨幅分别约为181%、753%、28.8%和57%,游资热炒借口是新股稀缺性溢价。

H股企稳节奏需看经济复苏速度

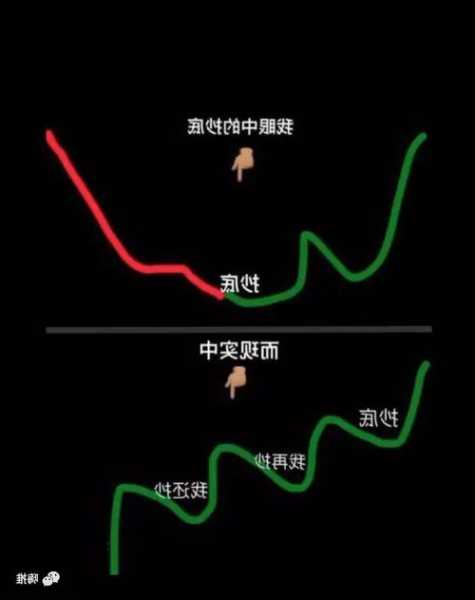

新股发行节奏放缓的最大受益者,当属享受“网红经济+散户市红利”叠加效应的微盘股指数。其K线图进入牛市加速期:月K线七连阳,年内涨幅达40.4%;年K线五连阳,较2018年的谷底上涨4.24倍。

微盘股指数涵盖市值垫底的400只成份股,流通市值中位数为17亿元,滚动市盈率中位数为147倍,整体市盈率为负。最大特征是次新股居多、流通股本小和机构配置低,新玩家控盘难度低。市值低的主因多是大小非上市引发的短期超跌。当冷门、超跌和题材三大属性叠加,往往是微盘股小鸡变凤凰的光彩时刻。

微盘股火爆,堪称题材炒作的天花板。A股整体估值能否见底,则要看H股。10日,含H股板块(880501)静态市盈率平均为8.86倍,同股同权的AH股公司中,A股和H股滚动市盈率中位数为15.8倍和9倍。从恒生AH股溢价指数来看,A股较H股整体估值溢价约47%,远高于2014年7月的折价11.3%。

10年来,恒生AH股溢价指数高企主因有三,一是A股机构实力和本土偏好提升;二是港股流动性溢价缩水,不再是国际资本配置中国资产的惟一渠道;三是H股遭遇内地经济弱复苏(企业盈利缩水)和跟随美国加息(市场估值下行)的双重周期挤压,催生戴维斯双杀效应。

截至10日,从2021至2023年,恒生AH股H股指数年度涨幅分别是-1.99%、-15%和-9.77%。南向资金逆势而上,年度净流入规模分别是8153亿元、7192亿元和6494亿元,堪称经典的逆向投资和价值投资策略,能否成功抄上国际资金的斩仓底,最终要看中国经济能否如期进入相对强势增长周期。本周,IMF将今明两年中国GDP增速预测较10月份的研报上调0.4个百分点,理由是中国救助楼市的更多举措将到来。

警惕被游资炒作“割韭菜”

逆向投资策略知易行难。过去3个月里,南向资金大幅增持昔日的某地产龙头,持股规模从8月9日的约22.4亿股,上升至11月9日的逾38亿股,但期间股价仍承压。地产龙头股的股价持续调整,行业背景是房地产景气度下滑。

数据显示,9月份,全国商品房住宅平均销售价格是10484元/平方米,较4月下降16%。相比之下,美国楼市一片看涨声。标普席勒全国房价指数8月份创历史新高。当月,“股神”巴菲特旗下的伯克希尔公司披露,已对美国三家房屋建筑商投资8.14亿美元。

跟着巴菲特“抄作业”有难度,A股游资最近玩起插科打诨式投机,热炒“公司名号”,看似好笑,实则捧场者众。如去年11月初,兔宝宝股价开始飙升,至次年1月最多上涨约1.57倍,题材是兔年将至。11月9日,天龙股份开盘涨停,此前已连拉十板,炒作主线是龙年将至。年末炒生肖概念是割韭菜玩法,浓缩了一夜暴富的贪念。谁持镰刀谁是韭菜,只有到宴席结束时才会揭晓。