天风宏观指出,美国社会财富结构再分配带来的通胀中枢上升和强美元下的债务扩张是美债利率维持高位的底层逻辑。

本文主要从技术上解释了美债利率上行的贡献。技术性的因素只是过程,决定美债利率位置的依然是社会财富再分配带来的长期通胀中枢上升和强美元下的债务扩张。美债利率大概率会在高位维持更长时间。

我们此前提示,“美债利率将再次上行并且维持高位较长时间,市场将对美债利率higher for longer重新定价”。

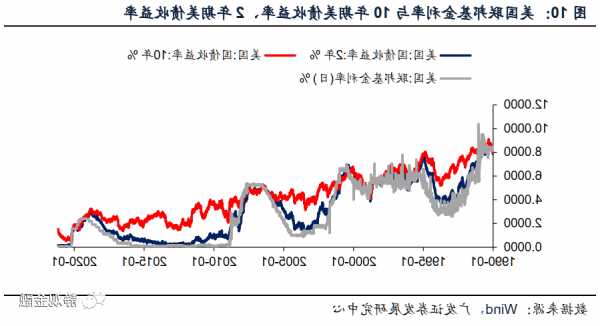

10月初以来,美债10年期收益率快速上行,创了2007年以来新高。美债利率的快速上行对全球风险资产带来了显著压力,美股、新兴市场股票、大宗商品价格不同程度回调。怎么看待这轮美债上行,后续美债走势如何?

拆解9月以来美债上行的主要贡献因素:加息预期几乎没有变化(年内加息预期小幅回落2bp),通胀预期有一定贡献(10年盈亏平衡通胀预期上升了18bp),上行的主要原因是期限溢价(大幅上行85bp,几乎完全解释了美债的本轮上行)。

关于美债期限溢价的上升,美国经济超预期有一定贡献但相对有限,美债供大于需是主要原因。

用于表现美国经济超预期的指标——花旗惊喜指数,在今年7月上行幅度较大,但7月期限溢价变化并不大,经济超预期已经兑现在了明年降息预期的下降中。

9月以来美国经济数据相对平稳,但期限溢价大幅抬升,主要源于中期美债的超量发行和主要央行持续缩表引发的供需不平衡。

Smith and Valcarcel (2021)的论文证明了缩表(量化紧缩)会抬升期限溢价,使利率曲线陡峭化。今年以来,美联储正以每年约1万亿美元的速度减持债券——允许每月最多600亿美元的国债和350亿美元的MBS“到期不续”。

欧央行则从2023年3月开始缩减其债券投资组合,仅允许到期证券的部分本金进行再投资。具体来说,今年3月至6月平均每月有150亿欧元的到期证券本金不参与再投资。日本央行方面,以日元计价的资产负债表规模变动不大,以美元计价的资产负债表收缩主要因为日元兑美元贬值。

供给方面,近期中长期美债发行加速。美国财政部7月公告三季度净发债规模升至超1万亿美元,其中9月中长期债券净发行额859亿美元为今年新高。同时,美国财政部预计四季度净发债规模预计将达7760亿美元,发债规模超预期增加主要受到赤字率上升特别是利息增加的影响。

明年联储继续缩表的确定性较高,9月联储纪要显示“多人认为即使开始降息也可能持续一段时间缩表”。欧央行的常规资产购买()投资组合将以可预测的速度收缩,紧急抗疫购债(PEPP)的再投资将持续到2024年底。日央行可能推迟结束负利率的时间,将使得日元兑美元汇率继续保持弱势,以美元计价的日央行资产负债表规模难以扩张。

明年美债的供给存在一些不确定性。明年是大选年,两党针对自主性支出的博弈将加剧。前众议长麦卡锡与拜登达成的债务上限协议是“将今年的联邦支出水平保持在过去财年同等水平之上”,而共和党保守派的要求是拨款法案总体支出水平要低于2022财年。

另外,明年的加息预期和通胀预期也需要上调。一是美国制造业新一轮库存周期已经开启,经济处于上行周期,市场对明年将近3次的降息预期可能过高,明年的利率路径可能需要向上调整。

二是自CPI在6月触底以来,通胀预期从5月底的2.18%上行了23bp至2.41%,今年Q4开始通胀的高基数效应消失,预计CPI将缓幅上行,继续给通胀预期带来小幅的上行压力。

根据CBO给出的美国财政收入预测,我们列出了三种明年美国经济和财政(自主性支出)的组合。

乐观情形下,民主党在与共和党的博弈中占优,自主性支出在2024FY(CBO预测)水平,高增长

(+3%)、高通胀(+5%)、赤字进一步扩张(+2.8%),联储将再加息2次。

基准情形下,两党博弈结果中性,自主性支出维持在2023FY水平,财政开支不变,经济温和增长(1.5%~2%)、通胀小幅上升(+4%)、赤字小幅回落(-7.6%),货币政策不加息不降息。

悲观情形下,共和党在与民主党的博弈中占优,自主性支出回到2022FY水平,财政开支缩减,经济低增长(1%以下)、赤字大幅收缩(同比-16%)、通胀回落至3%以下,联储降息4次以上。

乐观情形下,模型预测美债收益率到明年维持在4.8%左右;基准情形下,美债收益率至明年年底小幅回落至4.2%左右;悲观情形下,美债收益率至明年底将回落至3.4%,在加息和通胀预期需要上调的背景下,这种情形发生的可能性正在下降。

无论从哪种情形来看,美债利率维持高位较长时间已经是一个事实和结果。技术性拆解只是展示了利率上行的过程,而美国社会财富结构再分配带来的通胀中枢上升和强美元下的债务扩张才是美债利率维持高位的底层逻辑。

宋雪涛 SAC执业证书编号:S1110517090003

向静姝 SAC执业证书编号:S1110520070002

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

来源:华尔街见闻